汇通财经APP讯——周二(8月5日)亚欧时段,兑美元小幅回落,现交投于1.1541附近,跌幅约0.2%;欧元区二季度GDP实现0.1%的正增长,好于预期的零增长,7月综合PMI预计回升到51至扩张区间,显示经济活动逐步企稳,欧元区的经济韧性,正为汇价提供稳固支撑;同时,欧元区PPI增速温和可控,为欧洲央行维持当前政策基调提供空间,叠加美国降息预期升温压制,共同支撑欧元震荡走强。

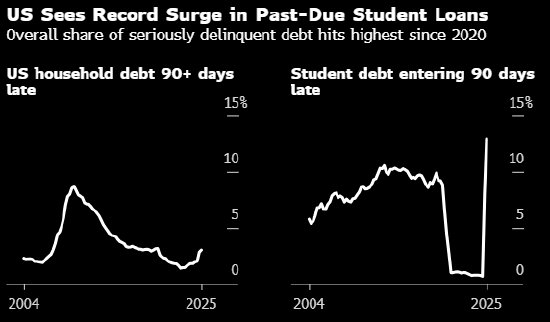

美国劳工部非农数据严重低于预期,对经济衰退的避险情绪,推动短端债券买盘涌入,推高债券价格,拉低短端美债收益率,而对未来通胀的担忧引发长端债券价格下跌,收益率上升,因为需要更高的收益率对冲未来通胀的风险。短期收益率下降,长期债券收益率上升,利差快速变大使曲线变陡峭可能成为美国衰退的信号。

美国收益率曲线正在变陡峭

美国10年期国债收益率在4.2%,几乎回到了“解放日”(4月2日)前夕的水平。从那时起,它一度因避险情绪和隐含的经济衰退风险上升而迅速跌至3.85%。随后它扭转方向,飙升至4.6%。快进到最近几周,关税绝对“重新启动”,但这次的影响远不如之前。

未来的担忧是通胀上行压力(即使严格来说更像是价格上涨而非通胀上升)。

受关税影响2025年下半年某个时候通胀达到4%的可能性相当大。即使长期收益率选择不担心财政赤字的融资问题,它们也无法完全忽视4%的通胀。关键问题是,在通胀达到4%时,10年期国债收益率能否回落至4%(或更低),这是可能的。

但考虑到通胀/赤字的负面因素,会有紧张情绪。在经济走弱(正如上周五的就业报告所示)的情况下,收益率曲线可能会变得变陡。

2/10年期收益率曲线目前仅为50个基点的陡峭程度。这很容易达到100个基点的陡峭程度,曲线两端都将有所贡献。

前端收益率下降在过去几个月一直是有道理的(4%区域看起来偏高)。

但对于10年期收益率,尽管它可能尝试大幅下降,我们认为在未来的价格上涨环境中,这种走势会受到质疑。最终,在未来几个月,10年期收益率有高于当前水平的风险。

欧元区经济增长强势支持看涨利率

与美国相比,欧元区的经济数据似乎处于恢复趋势,这本身就为欧元利率的看涨提供了理由。

“解放日”使前景变得暗淡,但此后数据持续好于预期。不仅限于软数据,上周的第二季度GDP数据实现了0.1%的正增长,好于预期的零增长。

花旗惊喜指数(表征数据相对于预期的表现)现在处于一年多来的最高水平。

周二(8月5日)们将获欧洲多国的PMI数据,可能会延续这种积极势头。欧元利率的稳定前景也反映在波动率指标上。

10年期欧元国债收益率的3个月隐含波动率现在处于2022年以来的最低水平,且仍呈强烈下降趋势。

对于短期利率,前方的不确定性也很有限,尤其是与美国利率相比。尽管自特朗普当选以来欧债与美债利率的相关性显著下降,美国的发展仍是我们发展前景的关键风险来源。例如,如果美国面临看涨的利率水平,我们很难看到欧元利率会上行。

另一方面,如果通胀和发行压力再次推高美国国债收益率,那么这将为10年期欧元互换利率在今年晚些时候突破2.8%提供助力。

主要关注:周二(8月5日)晚些时间发布的欧洲各国PMI数据,同时鉴于上周出炉的美国就业数据的失望,美国ISM服务调查数据也将备受关注。

(欧元兑美元日线图,来源:易汇通)北京时间14:12,欧元兑美元现报1.1546/47。

还没有评论,来说两句吧...