近日,有色金属板块内部呈现快速轮动状态,黄金、铜铝、稀土、锂业个股你方唱罢我登场,好生热闹!

8月7日,稀土股和稀土股争相领跑有色金属板块,截至发稿,稀土龙头、盛和股份涨超6%,铅锌龙头涨逾4%,锂业龙头、生心里能涨逾3%。

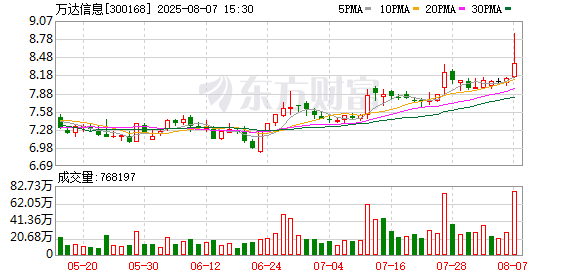

热门ETF方面,揽尽有色金属行业龙头的有色龙头ETF(159876)场内价格现涨1.07%,冲击日线5连阳!深交所数据显示,该ETF连续6日获资金净流入,反映资金看好板块后市,逐步进场布局!

消息面上,8月7日,碳酸锂期货主力合约日内涨幅扩大至5%,报72140元/吨,锂价反弹直接利好锂化合物生产商。8月6日,“反内卷”政策在江西及青海落实,优化行业供给格局,支撑碳酸锂中长期价格中枢。

华福证券表示,7月碳酸锂价格大幅上涨。江西及青海矿端扰动,叠加8月排产环比提升,9月传统旺季涨价带动板块上涨可期。

渤海证券指出,中长期看,“反内卷”仍将主导行业供给端政策,目前行业供给端存在监管加强的趋势,有望优化锂行业未来供给格局,从而对锂价中枢形成支撑。

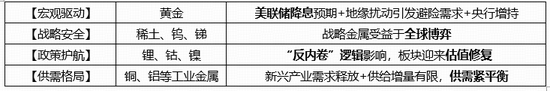

展望2025下半年,表示,中长期看好金、铜、铝三大金属,同时建议重视以稀土为代表的 “战略金属”。建议把握四条投资主线:

1、贵金属方面,宏观流动性宽松预期增强,美联储降息周期加速,贵金属金融属性重估。黄金作为央行储备资产地位显著提升。

2、工业金属方面,铜金融压制缓解叠加制造业库存周期见底,需求企稳反弹,供给端扰动频发;铝新能源驱动需求强劲,国内产能受限于 4500 万吨天花板,西南水电波动仍为主要变量;锡光伏焊带和半导体需求旺盛,供给端集中度高,资源紧张格局延续。

3、战略金属受益于全球博弈:中美博弈背景下,稀土、锑、钨等具备稀缺性和战略属性的金属再次进入政策关注。稀土整合加快,价格有望阶段性抬升。

4、供给侧扰动带来周期底部机会:锂价格已处底部,估值性价比提升;受“反内卷 逻辑影响,过剩产能将被压缩,板块迎来估值修复期。

近日,资金抢筹有色金属板块,或由于四方面的利好驱动:

一、【反内卷政策护航】工信部宣布,将出台有色金属等十大重点行业稳增长工作方案。该政策被视为2016年供给侧改革的延续。

二、【业绩预喜】截至7月31日,中证有色金属指数覆盖的60家上市公司中,已有27家披露2025年中报业绩预告,其中22家预告盈利,占比超八成;22家预告净利润同比正增长,10家预告净利润预计翻倍增长,展现公司经营韧性。

三、【全行业涨幅第一】截至7月31日,有色金属板块年内累计上涨24.91%,在31个申万一级行业中,涨幅第一!

四、【估值低位】截至7月31日,中证有色金属指数市净率为2.36,位于上市以来42.3%分位点的历史较低位置。指出,当前有色金属行业估值维持偏低水平,行业估值修复值得期待。

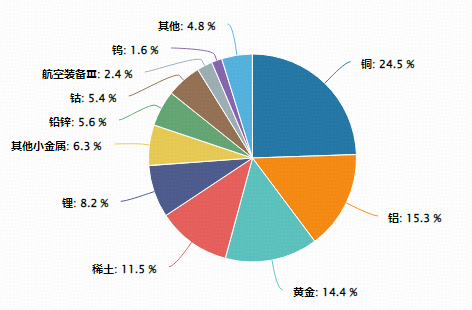

未来产业‘金属心脏’,现代工业‘黄金血液’!按照申万三级行业口径,截至7月底,有色龙头ETF(159876)及其联接基金(A类:017140,C类:017141)被动跟踪的中证有色金属指数中,铜、铝、黄金、稀土、锂行业权重占比分别为24.5%、15.3%、14.4%、11.5%、8.2%,相对于投资单一金属行业,能够起到分散风险的作用,适合作为投资组合的一部分进行配置。

风险提示:有色龙头ETF(159876)及其联接基金(A类:017140,C类:017141)被动跟踪中证有色金属指数,该指数基日为2013.12.31,发布日期为2015.7.13,指数近5个完整年度的涨跌幅为: 2020年,35.84%;2021年,35.89%;2022年,-19.22%;2023年,-10.43%;2024年,2.96%,指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。本文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的该基金风险等级为R3-中风险,适宜平衡型(C3)及以上的投资者,适当性匹配意见请以销售机构为准。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资须谨慎。

还没有评论,来说两句吧...