随着A股分拆上市“降温”后再现回暖后,正泰安能近期再次重启IPO并更新招股书材料。

正泰安能为上市公司“A拆A”拟上市标的,其上市之路可谓坎坷,自2023年9月IPO被受理以来经历三次“中止”。

正泰电器主营业务包括低压电器、光伏新能源两大板块。低压电器板块方面,正泰电器是中国产销量最大的低压电器制造企业,主要从事配电电器、终端电器、控制电器、电源电器等低压电器及电子电器、仪器仪表、建筑电器和自动化控制系统等产品的研发、生产和销售;光伏新能源板块方面,正泰电器主要从事集中式光伏电站的开发、建设、运营,以及居民户用光伏能源运营服务。而正泰电器所属子公司正泰安能是正泰电器旗下唯一的户用光伏业务平台。

需要指出的是,正泰安能业绩贡献占了正泰电器业绩的半壁江山。2024年年报显示,正泰电器实现营业收入645.19亿元,同期正泰安能收入为318.26亿元,收入占比为49.33%;正泰电器实现归属于上市公司股东的净利润38.74亿元,同期正泰安能为28.61亿元,占母公司之比为73.85%。

子公司正泰安能业绩贡献如此之大,为何正泰电器需要分拆上市?对正泰电器又有何种影响?

一石二鸟?抬估值与拓宽融资渠道债务压力压顶

我们曾在分拆上市系列研究报告中指出,纵观海内外,分拆上市或能带来以下三大好处:

第一,抬估值,按照信息不对称假说,即由于公司的管理者与市场投资者所持有存在信息差,导致公司旗下业务价值被低估,而管理层则会通过分拆,实现公司整体估值提升。最为典型的如药明系,透过“一拆三”分拆策略后,公司整体估值曾逼近万亿。

第二,提盈利,按照提高内部资本利用效率学说,公司的规模大小与内部多元化的程度决定了内部资本市场的效率,内部结构越是多样化,内部资本市场可能会越低效,而分拆上市是解决多元化经营效率一种途径。

第三,优负债,按照融资假说,母公司或公司内部业务存在较大的资金需求,通过分拆拓宽公司上市不仅可以拓宽公司融资渠道,同时也能优化公司相关债务结构。

一方面,正泰安能此次分拆上市出现母子公司估值倒挂现象。

正泰安能计划募资60亿元,其中50亿元将用于户用光伏电站合作共建项目,2亿元用于信息化平台建设项目;另外8亿元补充流动资金及偿还银行贷款。

此次,正泰安能分拆上市发行股份不低于270,937,715股(行使超额配售选择权之前),占发行后总股本比例不低于10%。据此估算,正泰安能估值水平高达600亿元。需要指出的是,截止7月9日,整体电器整体市值不足500亿元。

另一方面,公司资金缺口巨大,短期债务压力疑似爆表。

报告期各期末,公司资产负债率分别为76.92%、79.16%和80.25%。可以看出,近年公司的资产负债率水平持续攀升超80%。事实上,公司的债务水平也显著高于行业均值。报告期内,资产负债率行业均值分别为69.11%、69.53%、74.66%。

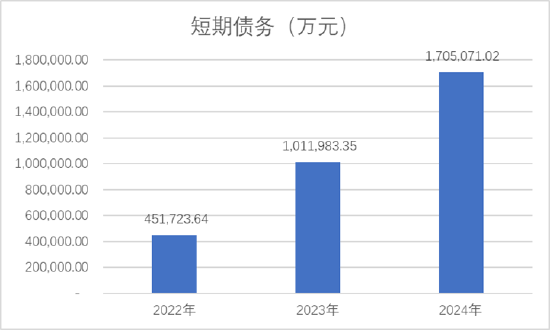

公司短期债务压力巨大。报告期内,公司短期债务与长期债务之和分别为123亿元、245亿元、379亿元;其中短期债务分别为45亿元、101亿元、171亿元。而报告期各期末,公司的货币资金余额分别为20亿元、22亿元和32亿元,占流动资产的比重分别为9.23%、5.92%和6.72%。可以看出,公司的近短期资金债务缺口超百亿元。

资金实力决定未来增长空间?存货垫付资金超360亿

为何公司资产负债率水平如此之高?这或不得不提公司商业模式。

公司设立于2015年,自成立以来一直专注于户用光伏业务,面向以全国范围农村地区农户为主的自然人业主提供户用光伏电站整体解决方案,业务过程覆盖屋顶光伏系统的合作开发、销售、勘测设计、安装及售后运维等全生命周期的各个环节。其中,户用光伏电站销售业务24年收入占比高达78.56%。

公司自成立以来即形成自持运营电站和出售电站的双重经营模式,24年销售电站装机量占比超60%。

然而,因户用光伏电站存在一定的初期建设成本,对于资金实力有限或风险偏好较低的自然人业主,则由公司负责户用光伏电站的投资及运营。换言之,公司销售电站业务若需要持续增长,则需要承担一定资金垫付成本。

值得注意的是,公司的存货规模近年大幅攀升,由2020年的1.57亿元飙升至2024年的374.14亿元。其中24年370亿元规模的存货中光伏电站的账面值高达360亿元。存货中光伏电站系持有目的为出售的户用光伏电站。随着公司户用光伏电站销售业务规模不断扩大,报告期内户用光伏电站的账面价值持续增加。截至2025年4月30日,公司2024年末存货电站余额363.18亿元中,52.88亿元已实现销售,覆盖比例为14.56%。

由于公司承担前期相关资金垫付成本,因此资金实力也某种程度决定了其未来增长空间。然而,过大的债务规模也一定程度拖累公司盈利。鹰眼预警系统显示,公司近一期完整会计年度内,公司财务费用为12.1亿元,占同期净利润之比为42.24%。

我们进一步发现,公司的营收增速出现显著放缓现象。

报告期内,公司营业收入分别为137.04亿元、296.06亿元、318.26亿元,同比变动116.04%、7.50%;净利润分别为17.53亿元、26.04亿元、28.61亿元,同比变动48.57%、9.88%。公司的营收增速与盈利增速均出现显著回落。

此外,随着补贴退潮,公司的基本盘户用光伏电站销售业务也遭受冲击。

2022年至2024年,公司户用光伏电站销售业务收入分别为1,005,164.22万元、2,475,747.94万元、2,481,564.14万元,交付装机容量分别为3,263.14MW、8,170.88MW、8,376.68MW,户用光伏电站单瓦平均收入为3.08元/W、3.03元/W、2.96元/W。可以看出,其交付装机容量增速显著放缓,而单价呈下降趋势。

2022年起,光伏进入全面无补贴时代,国家层面的户用光伏度电补贴政策已取消。这意味着,原本由国家财政提供的每千瓦时0.03元×20年的度电补贴支持不再存在。2021年至2024年,公司户用光伏电站销售业务毛利率分别为17.41%、14.07%、10.09%和10.97%。可以看出,补贴前后毛利率下降幅度显著加大。

对于此次分拆目的,公司称,本次分拆上市后,正泰电器及其他下属企业将继续集中资源发展除正泰安能主营业务之外的业务,进一步增强公司独立性与业务聚焦性,不断提升公司主营业务竞争能力。本次分拆有利于正泰电器及正泰安能突出主业、增强独立性。但同时我们也需要提醒投资者,

我们曾在分拆系列文章中指出,随着核心资产被频繁分拆上市,投资者可能选择买入核心子公司,而母公司则可能被“抛弃”。因此,需要警惕频繁分拆出现拖累母公司估值情形

母公司高存低贷与客户突击入股

此次公司分拆或逼近监管红线。

上市公司最近一个会计年度合并报表中按权益享有的拟分拆所属子公司的净利润不得超过归属于上市公司股东的净利润的50%;上市公司最近一个会计年度合并报表中按权益享有的拟分拆所属子公司净资产不得超过归属于上市公司股东的净资产的30%。

根据正泰电器2024年度审计报告,正泰电器2024年度合并报表中按权益享有的正泰安能的净利润占归属于上市公司股东的净利润的比重为47.36%;正泰电器2024年度合并报表中按权益享有的正泰安能的扣非净利润占归属于上市公司股东的扣非净利润的比重为48.24%,距离红线非常接近。

值得注意的是,正泰安能母公司正泰电器出现将大额资金存于集团财务公司情形,呈现出高存低贷的特征。2024年年报显示,正泰电器存于集团财务公司资金期末余额高达60.39亿元,期间发生额规模超170亿元;而期末才能够财务公司获取的贷款仅为13.51亿元,期间发生额不超过15亿元。

如此高存低贷是否合理?我们根据正泰安能资金使用成本及存款利率或能窥探一二。2024年,公司存于财务公司资金超10亿元,对应利息收入仅为1448.93万元;23年存款超11亿元,利息收入仅为677.14万元。值得注意的是,正泰安能向财务公司贷款利率成本最高达到4.65%。

一方面,资金出现高存低贷,另一方面,资金成本与存款利率也差距悬殊,这是否可能构成资金占用?

以史为鉴,2019年7月,证监局现场检查发现,某水上运输业上市公司将日常经营资金归集至控股股东控制的财务公司,由财务公司进行集中收付。该上市公司为财务公司提供了绝大部分的流动性来源,其资金贡献率与从财务公司获得的贷款比率严重失衡。而期间控股股东将财务公司绝大部分资金用于向集团内其他公司发放贷款,造成财务公司剩余资金无法满足上市公司贷款需求,客观上促使其从外部金融机构融资,实质上构成关联方隐性非经营性占用上市公司资金。

根据相关规则,当标的公司资金、资产被控股股东、实际控制人及其关联方占用或者上市公司权益被控股股东、实际控制人及其关联方严重损害,则不得进行分拆上市。

值得注意的是,正泰集团财务压力也不小。截至2024年3月末,发行人有息负债合计6,940,017.24万元,其中短期借款1,367,759.43万元,长期借款2,619,595.84万元,应付债券217,215.19万元。其中货币资金也难以覆盖短期借款资金缺口。

此外,上市前夕,公司出现客户突击入股现象。

2022年12月22日,正泰安能召开2022年第三次临时股东大会并作出决议,同意正泰安能的注册资本由227,571.43万股增加至243,843.94万股,新增股本中7,714.29万股由绿色基金认缴,3,857.14万股由中银投资认缴,1,157.14万股由中俄能源认缴,385.71万股由南网能创认缴,694.29万股由绿行投资认缴,617.14万股由国潮共富认缴,771.43万股由越秀金蝉认缴,1,075.37万股由庆能投资认缴。以上出资形式均为货币出资。此时,公司投后估值超300亿元。

需要指出的是,此次入股的越秀金蝉,其背后股东为公司大客户。越秀集团2022年入股后,2023年便新增为公司第二大客户,2024年销售额更是进一步飙升近百亿元,跃居为公司第一大客户。

还没有评论,来说两句吧...