来源:保观

目前,已经有58家非上市人身险公司公布了2025年第二季度偿付能力报告。

从保险业务收入来看,58家人身险公司共计实现7625.76亿元的保险业务收入,同比增长4.68%。净利润端,57家非上市人身险公司净利润共计286.47亿元,较2024年同期的83.79亿元大增241.89%。

核心偿付能力充足率和综合偿付能力充足率大部分回升,多数公司指标环比改善。在资产端,57家公司的投资收益率分布在0.96%-4.67%的区间内,收益率整体更为集中。大部分公司综合投资收益率同比下降,显示出行业资产端环境依然承压。

保险业务收入排行:共计收入7625.76亿元,泰康人寿仍位居榜首

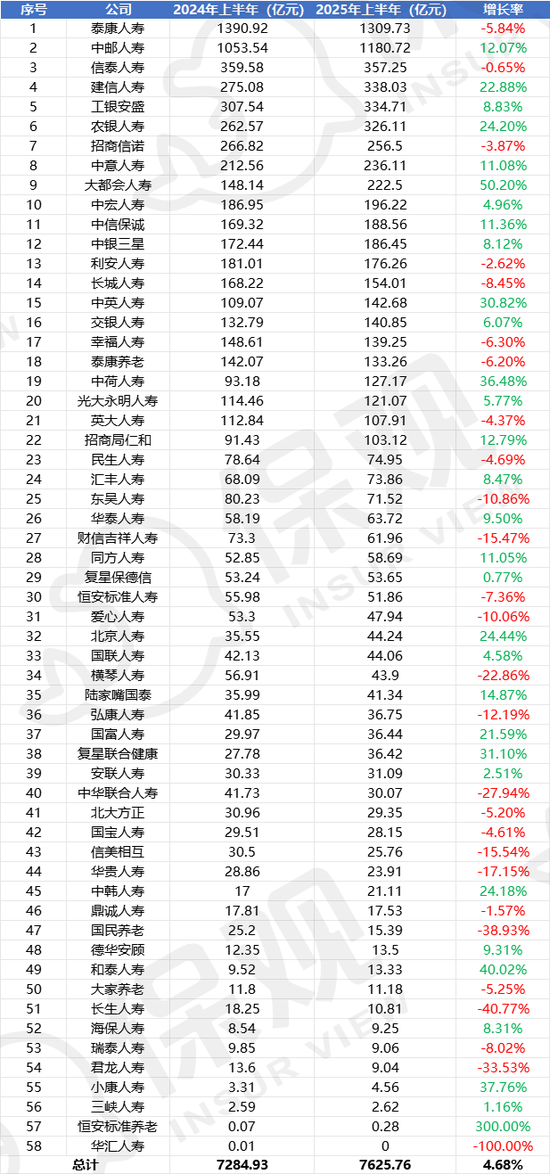

2025年上半年,已经披露数据的57家非上市人身险公司保险业务收入共计7625.76亿元,与去年同期相比增长4.68%。

2025上半年非上市人身险公司保险业务收入排行

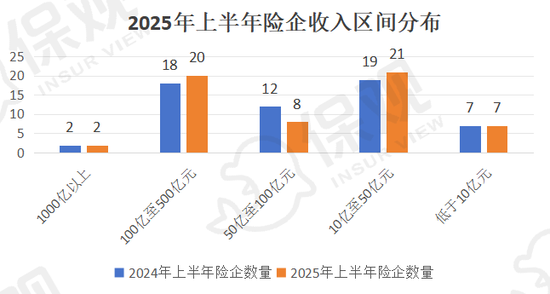

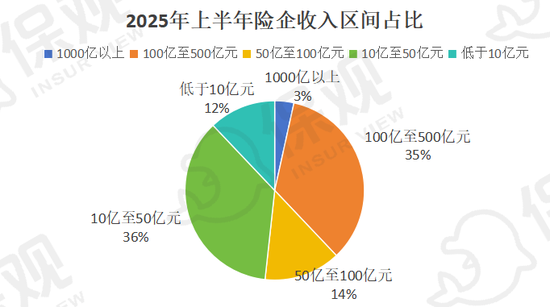

从体量分布来看,非上市人身险公司在业务规模上的分化较为显著,泰康人寿、中邮人寿两家公司保险业务收入破千亿,大部分公司集中于“100亿-500亿”以及“10亿-50亿”区间,行业“头重腰细尾轻”的结构特征明显。

2025年上半年,仅有泰康人寿与中邮人寿迈入千亿级阵营,分别实现保险业务收入1309.73亿元和1180.72亿元,遥遥领先于其他公司,构成第一梯队。

保险业务收入位于50亿至100亿元区间的公司数量有8家,包括民生人寿、汇丰人寿、东吴人寿、华泰人寿、财信吉祥人寿、同方人寿、复星保德信以及恒安标准人寿。其中,民生人寿保险业务收入74.95亿元,汇丰人寿保险业务收入73.86亿元,东吴人寿保险业务收入71.52亿元,构成中型公司群体。

保险业务收入在10亿至50亿元区间的公司数量进一步增多,形成腰部群体,包括爱心人寿、北京人寿、国联人寿、弘康人寿、国富人寿等。

保险业务收入低于10亿元的险企仍以中小型机构为主,如小康人寿、三峡人寿、恒安标准养老等,多数为新兴公司或尚处于发展初期,市场影响力有限。

超半数公司保险业务收入增长,个别险企保费腰斩

从增减趋势来看,58家公司中,31家公司保险业务收入实现增长,27家保险业务收入降低。

增长的公司中,大都会人寿、中荷人寿、和泰人寿、小康人寿等公司保费增速均超过30%。其中,大都会人寿表现亮眼,保险业务收入增长50.20%,达到222.5亿元;中荷人寿保险业务收入增长36.48%,达到127.17亿元;和泰人寿和小康人寿的保险业务收入分别增长40.02%和37.76%,达到13.33亿元和4.56亿元。

此外,部分中小公司也在快速崛起。例如,恒安标准养老实现保险业务收入同比增长300%,虽然体量仍小,但为养老险板块注入新活力。

保险业务收入下降的公司中,长生人寿、君龙人寿、国民养老三家公司均出现了较大幅度的保险业务收入下滑,降幅均超过三成。长生人寿上半年实现保险业务收入10.81亿元,较2024年同期的18.25亿元下降了40.77%,为三家公司中降幅最大,几近腰斩。国民养老录得15.39亿元,同比下降38.93%。君龙人寿实现9.04亿元,同比减少33.53%,降幅稍低于前两者,但依旧处于负增长区间。

净利润排行:总计盈利大增241.89%至286.47亿元

2025年上半年,57家非上市人身险公司净利润共计286.47亿元,较2024年同期的83.79亿元大增241.89%。

2025上半年非上市人身险公司净利润排行

2025上半年非上市人身险公司净利润排行2025年上半年,37家公司实现盈利,20家公司录得亏损。从净利润变动来看,30家公司的净利润状况有所改善,14家公司扭亏为盈,5家公司亏损收窄。

净利润排名第一的是泰康人寿,2025年上半年实现净利润159.98亿元,较去年同期的60.47亿元增长164.56%。

中邮人寿以51.77亿元的净利润位居第二,与去年同期的56.9亿元相比下降了9.02%。紧随其后的为工银安盛、中意人寿和中信保诚,三2025年上半年净利润分别为12.04亿元、10.94亿元和10.26亿元,分列第三至第五位。其中,中信保诚实现扭亏为盈,净利润改善了40亿元。

其余扭亏为盈的公司还有英大人寿、泰康养老和光大永明人寿等。其中,英大人寿从去年同期的亏损8.36亿元扭转为盈利7.98亿元,净利润改善了16.34亿元。泰康养老2025年上半年该公司净利润达4.22亿元,成功扭转去年同期亏损14.5亿元的局面,净利润改善了18.72亿元。光大永明人寿从去年同期的亏损8.67亿元扭转为盈利2.77亿元,净利润改善了11.44亿元。

盈利的积极态势中,幸福人寿、中荷人寿、中宏人寿、恒安标准人寿等中小险企净利润同比涨幅亮眼。其中幸福人寿半年盈利4.13亿元,同比增长近490%;中荷人寿由0.16亿元飙升至2.77亿元,增长超过1,600%;中宏人寿净利润344%增长至2.22亿元;恒安标准人寿录得285.11%的增长,2025年上半年净利润为1.81亿元。

另一些险企的盈利同比有所回落。例如农银人寿、中英人寿和交银人寿净利润分别为7.43亿元、6.81亿元和6.09亿元,同比下降幅度在20%至33%不等,反映出部分大型险企在当前复杂多变的市场中,盈利水平面临波动压力。

亏损的公司中,2025年上半年,横琴人寿净亏损达8.39亿元,较去年同期进一步扩大。紧随其后的是中银三星,净亏损5.43亿元,北大方正净亏损3.24亿元,爱心人寿净亏损3.84亿元,均出现不同程度的利润下滑或由盈转亏的情况。

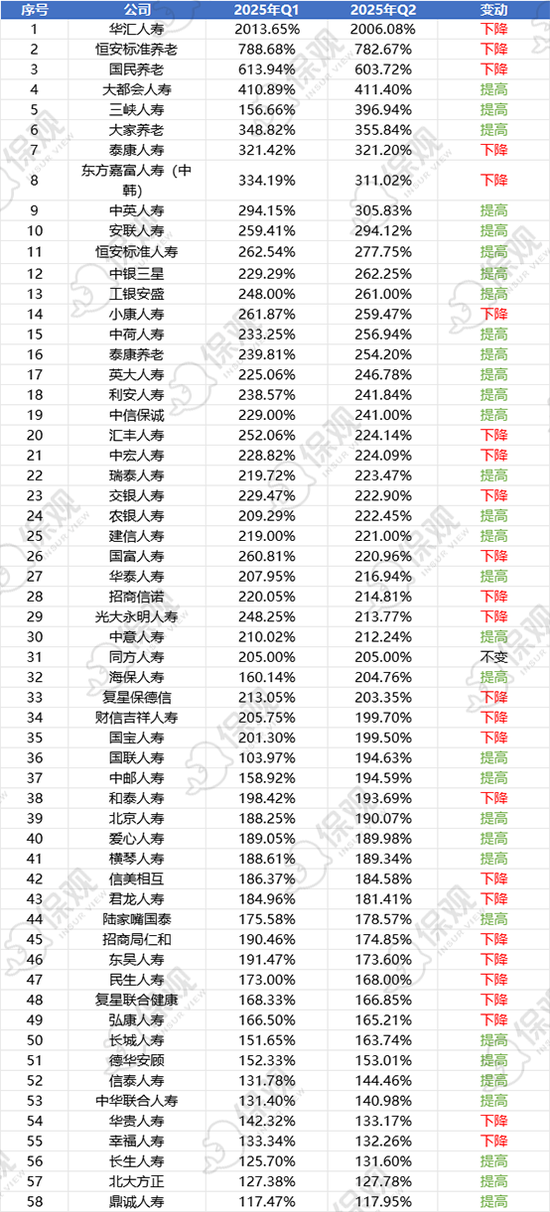

偿付能力充足率排行榜:

龙头稳定领跑,尾部公司保持稳健

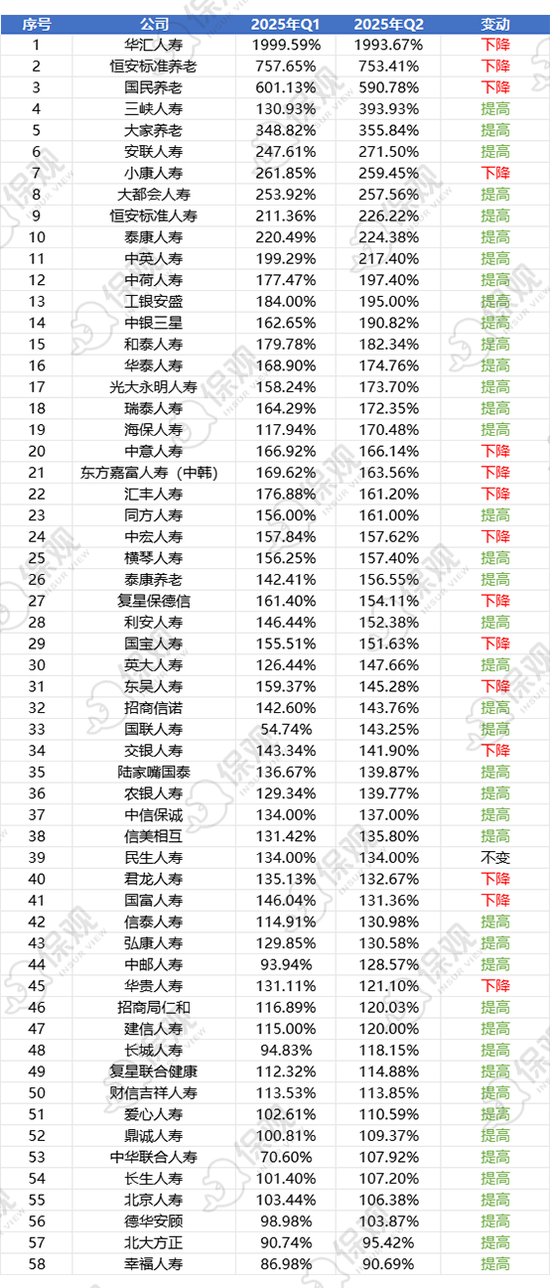

核心偿付能力充足率:整体回升,多数公司指标环比改善

根据2025年第二季度的数据,在58家非上市人身险公司中,核心偿付能力充足率最高的仍是华汇人寿,尽管较上季度有所回落,仍达到1,993.67%,继续稳居榜首。恒安标准养老和国民养老分别以753.41%和590.78%位列第二和第三,均较一季度小幅下降。三峡人寿则成为前五名中唯一环比大幅提升的公司,从一季度的130.93%提升至393.93%,排名第四。大家养老在本季度实现轻微上升,达到355.84%,排名第五。

2025上半年非上市人身险公司核心偿付能力排行

2025上半年非上市人身险公司核心偿付能力排行从榜单尾部来看,幸福人寿、北大方正人寿和德华安顾的核心偿付能力充足率依旧偏低,分别为90.69%、95.42%和103.87%。这几家公司的核心偿付能力充足率都有所提升。

从趋势来看,第二季度,57家公司中,41家公司核心偿付能力充足率环比上升,占比超过7成,15家公司出现下降,1家保持不变。

回升幅度较大的公司中,三峡人寿的核心偿付能力充足率大增263个百分点,国联人寿的核心偿付能力充足率上升近90个百分点,海保人寿的核心偿付能力充足率增长逾52个百分点;核心偿付能力充足率下降的公司降幅均不大。其中,汇丰人寿的核心偿付能力充足率下降约15个百分点,东吴人寿的核心偿付能力充足率下降约14个百分点。

综合偿付能力充足率:分化加剧,头部稳健尾部修复明显

根据2025年第二季度数据,在58家非上市人身险公司中,综合偿付能力充足率最高的仍为华汇人寿,达到2,006.08%,虽较一季度略有回落,但依旧稳居榜首。恒安标准养老和国民养老分列第二、三位,综合偿付能力充足率分别为782.67%和603.72%,均出现小幅下滑。大都会人寿以411.40%的综合偿付能力位列第四,三峡人寿则表现亮眼,较一季度大幅上升240个百分点,达到396.94%,升至第五位。

2025上半年非上市人身险公司综合偿付能力排行

2025上半年非上市人身险公司综合偿付能力排行鼎诚人寿、北大方正和长生人寿的综合偿付能力充足率相对较低,分别为117.95%、127.78%和131.60%,但均较上季度实现小幅提升;幸福人寿和华贵人寿则出现一定程度下降,最新充足率分别为132.26%和133.17%。

从整体趋势来看,58家公司中,有32家公司在第二季度实现了综合偿付能力充足率的环比提升,25家出现下降,1家公司持平,行业整体呈现出较为平稳的修复态势。

在环比变动幅度方面,三峡人寿成为最大黑马,其综合偿付能力充足率上升超240个百分点;其次是国联人寿、中邮人寿和海保人寿,分别上升近91、36和45个百分点。

降幅最大的公司中,汇丰人寿综合偿付能力充足率降约28个百分点,东吴人寿综合偿付能力充足率降近18个百分点。

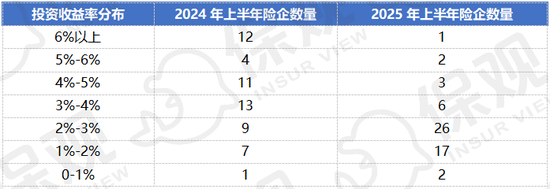

投资收益率:波动收窄,超半数公司改善

2025年上半年,共有 57家人身险公司公布了投资收益率情况。整体来看, 57家公司的投资收益率分布在0.96%-4.67%的区间内,无一家公司出现负值,收益率最低值较去年同期的负值有所提升,但最高值略低于去年同期,收益率整体更为集中。

2025上半年非上市人身险公司投资收益率区间分布

2025上半年非上市人身险公司投资收益率区间分布从投资收益率分布区间来看,2025年上半年寿险公司投资收益集中于中等区间,极端值收缩,低收益公司减少。2024年上半年有1家公司收益率超过5%,而2025年无公司突破5%;2025年上半年,投资收益率在4%~5%区间的公司有5家,较2024年同期新增1家;2%-3%区间成为2025年最集中的区间,共有25家公司,较2024年增加了4家;3%~4%区间公司数也从4家增至5家;投资收益率在1%~2%区间的公司数从26家减少至23家,0~1%区间从4家减至3家。

2025上半年非上市人身险公司投资收益率排行

2025上半年非上市人身险公司投资收益率排行与2024年同期相比,32家公司实现投资收益率的同比上升,份额约为56%,25家公司投资收益率同比下降,表明在利率震荡与资本市场波动中,约一半中小险企的资产配置策略正在逐步优化。

具体到公司表现,君龙人寿在57家公司中投资收益率最高,为4.67%,较去年同期的0.73%提升近4个百分点;北京人寿位列第二,收益率由1.92%升至3.65%;利安人寿、幸福人寿与国民养老投资收益率分别为3.22%、3.08%和3.01%,位列3-5位。

值得一提的是,虽然幸福人寿仍跻身前列,但其收益率同比下降了0.46个百分点,为前五公司中唯一出现下滑的企业。

在低收益端,和泰人寿、恒安标准人寿、爱心人寿、国联人寿等公司上半年投资收益率低于1.5%。其中,和泰人寿以0.96%排名垫底,较去年同期的2.67%下滑明显;恒安标准人寿的投资收益率也从1.75%降至0.97%,跌幅显著。

从波动幅度来看,除了上述提到的君龙人寿、北京人寿,波动较大的公司还有财信吉祥人寿和海保人寿。其中,财信吉祥人寿的投资收益率同比改善1.78个百分点,从1.22%增至3.00%;海保人寿的投资收益率从去年同期的-0.43%回升至1.89%,

下降幅度较大的公司中,中英人寿的投资收益率从5.10%降至2.27%,下降2.83个百分点;和泰人寿的投资收益率从2.67%降至0.96%。

综合投资收益率普遍承压,仅少数险企表现改善

相较于投资收益率,人身险公司在综合投资收益率方面的表现依然面临不小压力。2025年上半年,在57家披露数据的非上市寿险公司中,有44家公司综合投资收益率同比下降,占比超过77%,13家公司实现提升,显示出行业资产端环境依然承压。

2025上半年非上市人身险公司综合投资收益率区间分布

2025上半年非上市人身险公司综合投资收益率区间分布从分布区间来看,非上市人身险公司在投资端的整体表现明显不及去年同期,收益率中枢出现大幅下移,多数公司分布在“2%-3%”与“1%-2%”区间,高收益区间险企数量锐减。

2025年上半年,综合投资收益率在6%以上的险企由2024年的12家骤降至仅1家;综合投资收益率在5%-6%区间的险企从4家降至2家;综合投资收益率在4%-5%区间由11家收缩至3家;综合投资收益率在3%-4%区间的险企从13家降至6家。

2025上半年非上市人身险公司综合投资收益率排行

2025上半年非上市人身险公司综合投资收益率排行综合投资收益率在2%-3%区间的险企数量大幅增加,从9家跃升至26家,成为2025年上半年占比最多的区间;综合投资收益率在1%-2%区间险企也从7家扩大至17家。这两个区间合计占比达75.4%,表明大部分险企的综合投资收益已压缩至3%以下。

从具体企业表现来看,2025年上半年,非上市寿险公司中,长城人寿综合投资收益率排名第一,达到6.82%,较去年同期的2.99%大幅上升。该公司也是唯一一家综合投资收益率超过6%的企业。

小康人寿综合投资收益率达到5.53%,较2024年同期的4.68%有所提升,位列第二;光大永明人寿2025年上半年综合投资收益率为5.10%,较去年同期的4.35%小幅增长,排名第三;中英人寿和华贵人寿的综合投资收益率分别为4.32%和4.23%,位列第四和第五。

在低收益端,中宏人寿综合投资收益率为0.16%,位列倒数第一,较2024年同期的4.08%大幅下降,跌幅显著。和泰人寿收益率为0.85%,相比去年同期的2.06%也出现明显回落。鼎诚人寿为1.47%,较去年同期的4.19%下降近三个百分点。东吴人寿2025年上半年收益率为1.49%,也低于去年的2.78%。长生人寿则录得1.59%的收益率,较2024年上半年的4.59%亦有较大幅度的回落。

整体来看,2025年上半年,非上市人身险公司在业务扩张与盈利修复方面呈现出诸多积极信号,不仅超过半数险企实现了保险业务收入的增长,净利润总额也大增逾两倍,多家公司成功扭亏为盈,偿付能力指标普遍回升。然而,资产端压力仍不容忽视,投资和综合投资收益率整体走低,高收益险企数量锐减,在当前利率与市场波动环境下,资产配置挑战依旧突出。在低利率环境、产品转型以及代理人改革的背景下,能有这些成绩非常不易,我们期待这些险企下一个季度的表现。

还没有评论,来说两句吧...